编译:深潮TechFlow

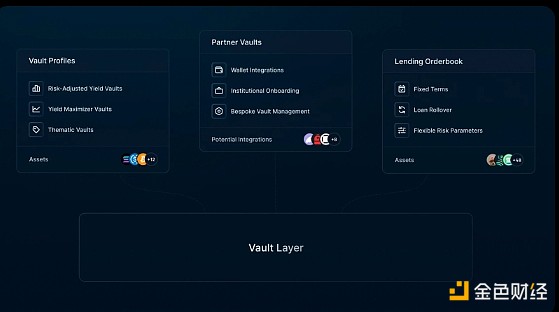

自2016-2017年以来,加密货币的创业化现象一直在持续。在每一个周期中,加密货币的知名度不断提高,越来越多的人进入这个领域,而潜在的回报逐渐减少。到现在为止,所有人都听说过加密货币。

像任何新兴行业一样,最有前景的想法并不需要巨额的资本。但在初始的兴奋和惊人的回报之后,资本的可获得性增加,投资想法的门槛降低。只要资本流动,人人都可以成为创始人。

自2016年以来,已有1000亿美元的风险投资资本注入私有加密市场,创始人们已经利用代币进入了几乎所有可能的行业。正如亚伯拉罕·马斯洛所说:“如果你唯一的工具是一把锤子,你往往会把每个问题都看作钉子。” 这个火炬现在已经传递给了 AI。

从金融和支付到身份、社交网络、媒体和娱乐、游戏、云计算、人工智能、医疗保健和科学、供应链、存储、赌博、艺术、各种类型的物理基础设施网络,甚至太空中的卫星——加密货币已经遍及各个领域。没有一个领域被忽视。

今天,除了比特币 (BTC) 和以太坊 (ETH),其他山寨币的流通市值为7000亿美元,Coinbase 的股票市值为400亿美元。为了简化起见,假设投资者拥有网络的30%,并且忽略任何未归属的代币;在 Coinbase 的情况下,投资者在其直接上市时拥有约50%的股份。

这意味着可供风险投资 (VC) 投资者的流动价值约为2300亿美元。当然,这并不是完全准确的,因为我们没有考虑所有的上市公司,也没有考虑尚未发行代币的公司,或者投资者在不同周期的不同时间点出售的情况。

但现实是,2300亿美元中大部分(针对1000亿美元的投资)是由一些异常值推动的,比如 Solana 和 Coinbase、首次代币发行 (ICOs) 以及风险投资 (VC) 没有独占分配的 meme 代币。你自己算算,看看加密货币中的异常值的重要性与其他地方一样,甚至可能更高。

加密货币的独特属性

现在应该很清楚,加密货币并不是解决所有全球问题的灵丹妙药。我们所称的区块链分布式系统具有一些非常独特的属性,而这些属性自以太坊发明以来基本上保持不变。

区块链的基础是强大的金融要素,以确保网络安全,因此,大家不应感到惊讶,可持续的应用案例也必须朝这个方向发展。这就是为什么某些类别的项目能够产生持久的赢家,而其他项目却没有。

Dean Eigenmann:

在 2017 年到 2018 年,数十亿美元的资金流入了包括金融和消费等加密产品,唯一存活下来的产品本质上都是金融产品。

现在的主要趋势再次回到了消费和社交领域,但存活下来的产品仍然仅限于金融类。

不那么吸引人的真相,迷失在 CT 的虚无中

这些独特的属性是什么?虽然这个列表并不详尽,但我们认为主要的有:

- 无需许可的资本形成,以及由此延伸的代币分配;

- 对金融资产的分布式账本的全球共识。

无需许可的资本形成是加密货币最重要且普遍适用的产品市场适配性 (PMF)。这就是 ICO 总体上成功的原因。这也是 pump.fun 为整个 Solana 生态系统带来了牛市,并在 8 个月内赚取了比 99% 的所有加密项目加起来还要多的钱。这就是加密资本正在资助网络国家和长寿实验的原因。创意空间是无限的,所有获得资金的资产都将存储在链上,确保其所有者的来源。

全球共识和分布式账本使开放和无需许可的金融成为可能。创始人们已在去中心化金融 (DeFi) 中构建了所有金融组件——借贷、储蓄、交易、支付/稳定币,以及用于消费的借记卡。从黑石集团、各大银行到 VISA 和 Mastercard,它们都在关注加密货币和 DeFi 的特性,并寻找将其融入自身业务的方法。也许有一天,官僚主义可以被大规模外包给全球共识。

因此,当我们看到创始人抱怨以太坊基金会对去中心化金融 (DeFi) 的对抗性态度时,我们不禁质疑它是否准备放弃迄今为止加密货币所发现的第二最佳产品市场适配性 (PMF),这仅次于比特币的价值储存。

kain @ Mainnet:

如果过去五年里唯一支撑你的链条的就是 DeFi,而你所能做到的最好的就是勉强容忍它,那么你就是反 DeFi 的。我很抱歉,但默认的立场应该是绝对地支持和鼓励它。

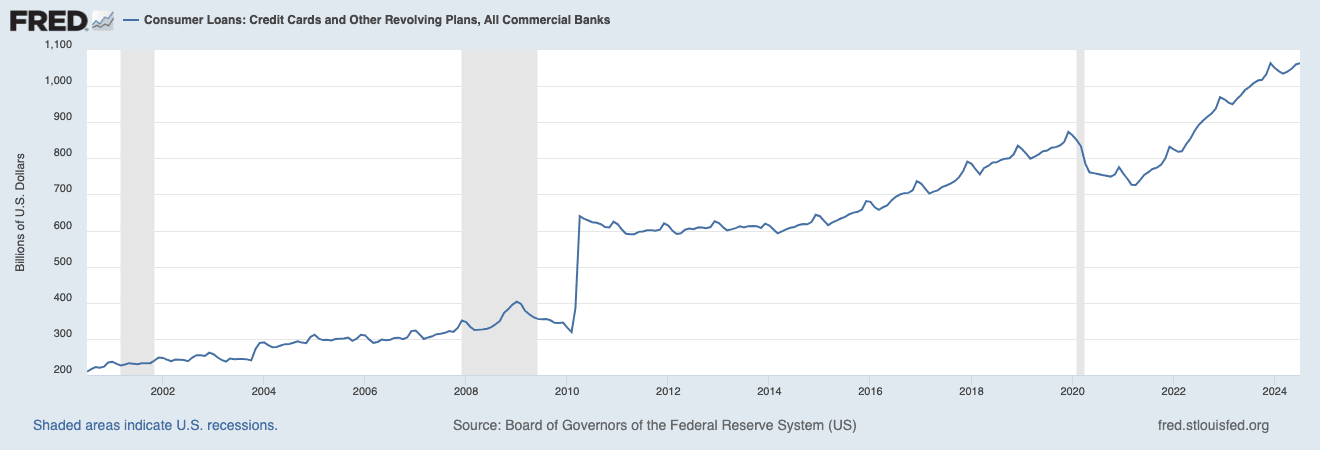

虽然 Vitalik 会争辩说去中心化金融 (DeFi) 是乌洛波罗斯,一个吞噬自己尾巴的蛇形象,但我们认为情况恰恰相反。DeFi 可能是唯一一个正和的加密类别!它创造了新的资本市场,并使人们能够获得信贷并进行消费。信用扩张是创造消费和投资的基本力量。这就是为什么美国放弃金本位,而美国市场并没有崩溃,反而在数十年间大幅上涨。经济的关键在于保持循环,以便实现增长。为什么 DeFi 不能是循环的呢?

自 2022 年 11 月市场底部以来,哪些项目最成功地利用了加密货币的独特属性?毫无疑问,它们都侧重于去中心化金融 (DeFi) 或资本形成:

- Solana 的价格已上涨 15 倍,并且它始终优先考虑 DeFi。事实上,它从一开始就被设想为“去中心化的纳斯达克”。

- Pump.fun 为自己赚取了超过 1 亿美元的费用,并为生态系统创造了近 10 亿美元的收益,因为它实现了对投机性资产的无门槛资本形成;

- Ethena 将基础交易规模扩展到数十亿美元;

- 此外,我们还有许多中心化金融 (CeFi) 企业,如 Tether 和 Coinbase,它们提供金融服务,并且显著提升了市场份额。

今年最引人注目的叙述之一是转向面向消费者的加密货币。我们可以大致将其分为超投机性游戏(如债券曲线、赌场、表情包)和以数字拥有权为导向的产品(如 Farcaster、Zora 等)。

我们在 2022 年底的 Fappening 中首次提到消费类应用的必要性,当时我们觉得市场的重心已经过于偏向基础设施。现在,似乎所有的关注都集中在构建加密货币的消费应用上,但很多时候并没有质疑该应用所能实现的独特功能。

在 TON 上的迷你游戏是否比乏味的无边界加密支付更具启用性和持久性?可能不是。这并不是说迷你游戏没有作用,而是它们并没有充分利用加密货币的独特属性,因为对于这些游戏来说,财务数据的高完整性并不是必需的。代币的分配,即加密资本形成的基本原则,正是使它们最初变得有趣的原因。

加密货币创造了新市场

既然我们已经确认加密货币在资本形成和促进金融交易方面表现出色,那么这将带我们去哪里呢?新市场。

尽管与热那亚和威尼斯相比,佛罗伦萨没有海洋通道,但在中世纪欧洲,它成为了一个贸易超级大国,这主要得益于其在银行和金融工具方面的创新。佛罗伦萨铸造的黄金弗罗林迅速成为西方世界的主导贸易货币。

加密货币的超级大国一直在于为那些本来无法定价的资产找到价格。换句话说,就是在原本没有市场的地方创造市场;或者,至少通过在缺乏流动性的地方提供丰富的流动性,显著改善交易体验。加密货币是一种协调工具,可以在不透明和新兴领域进行交易,这些领域需要高度专业化,并且受到官僚主义和多层中介的困扰。

以下是几个例子:Kettle 正在建立一个代币化手表的市场,Kettle 的团队在纽约钻石区忙碌,负责手表的认证、保管和物流。Baxus 为收藏酒类解决了类似的问题,他们的团队负责认证,并运营一个控制湿度、温度等的中央保管库。最终,他们都将有可能取代苏富比。在物理世界中,有许多高度专业化的工作正在进行,而加密元素(支付的协调)则使得更早地解决冷启动问题成为可能。我们将看到,物理世界和加密领域相互促进彼此的进步。

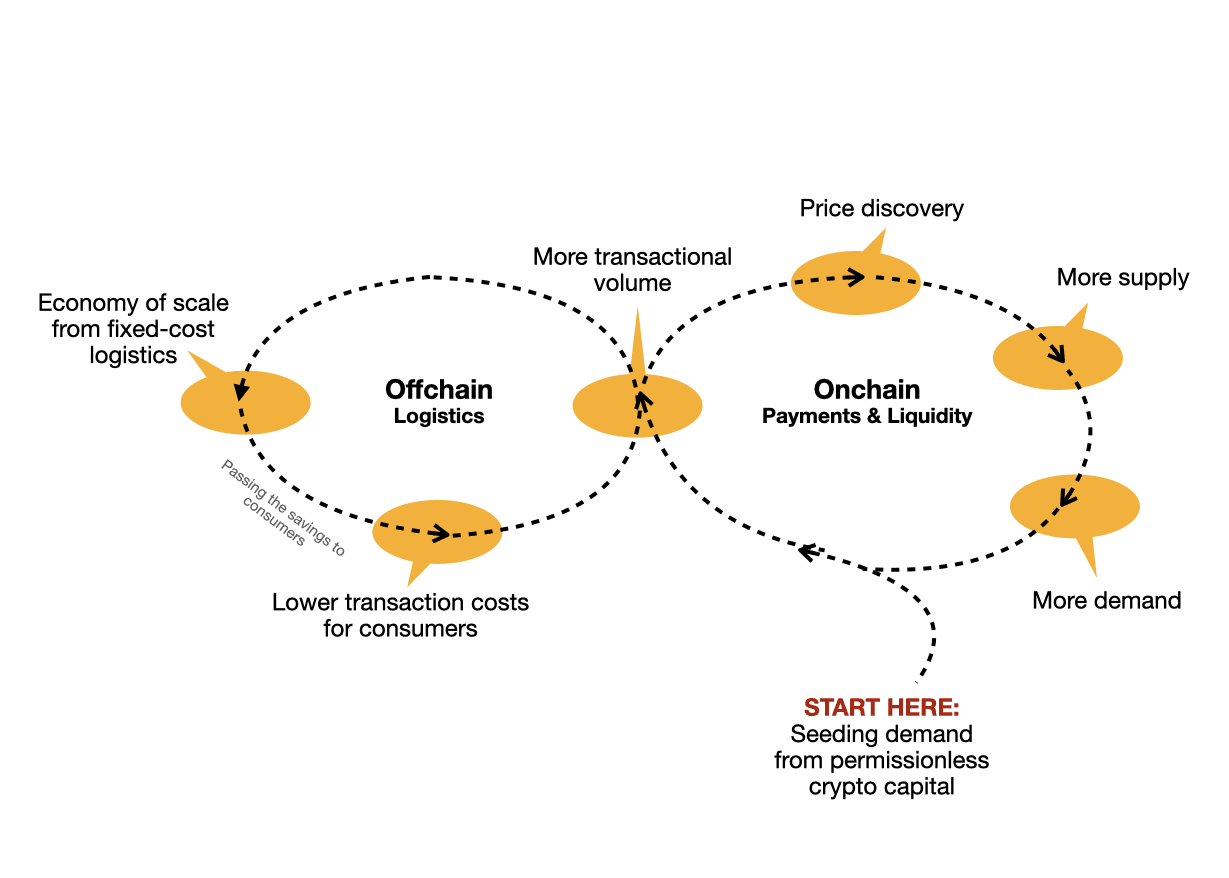

链上和链下组件是相辅相成的,因为它们都能从更高的交易量中获益。

加密货币能够让人们关注那些他们之前不知道存在的事物。Uniswap 让人们关注 ERC20 代币,而 Opensea 则让人们关注 NFT。

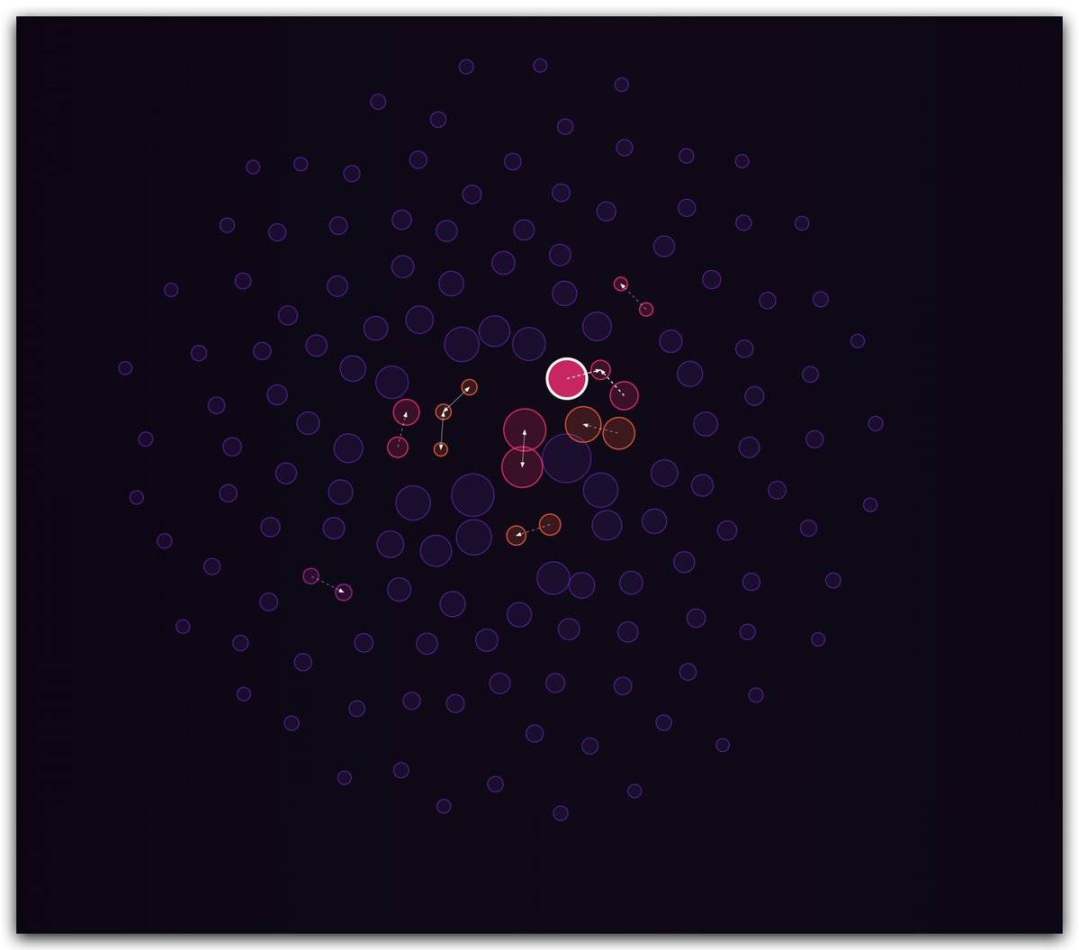

我们喜欢的一个新案例是 SkyTrade,它允许土地所有者出售或租赁他们财产上方的空域权利。这些空域权利以 NFT 形式进行代币化,然后拍卖给房地产开发商和无人机配送公司,如沃尔玛、亚马逊或未来其他专业航空运输公司。大多数房地产所有者并不知道 a) 他们拥有空域,以及 b) 这些空域对某些人来说具有价值。作为最热门的资金形式,加密货币能够很快证明这一点。

DePIN 的市场

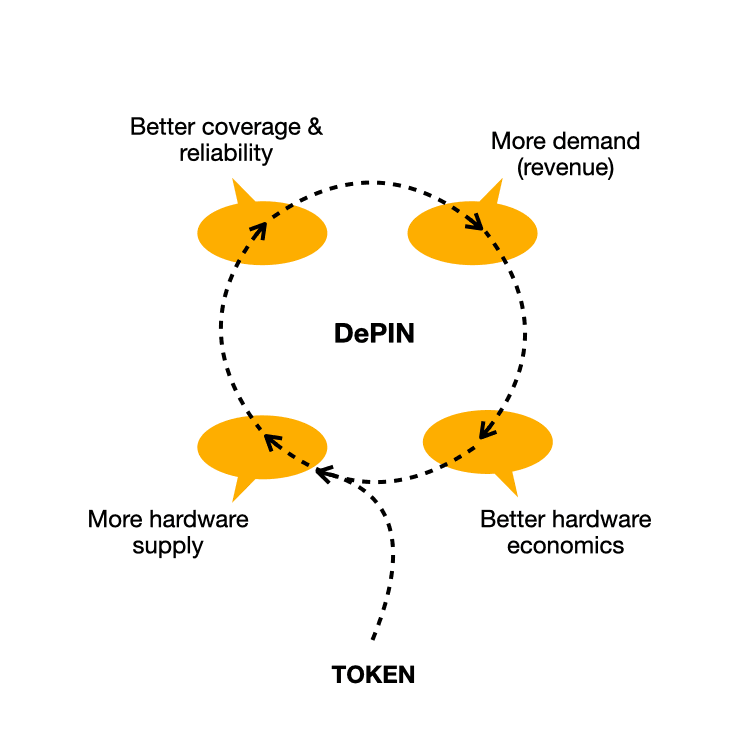

另一个具有强大交易特性的市场领域是 DePIN,即去中心化物理基础设施。供应方通常利用潜在或闲置的物理硬件,因此这是双边市场中较容易启动的部分。需求方的存在尚未得到验证——我们只能根据对类似集中服务的需求推测其存在。

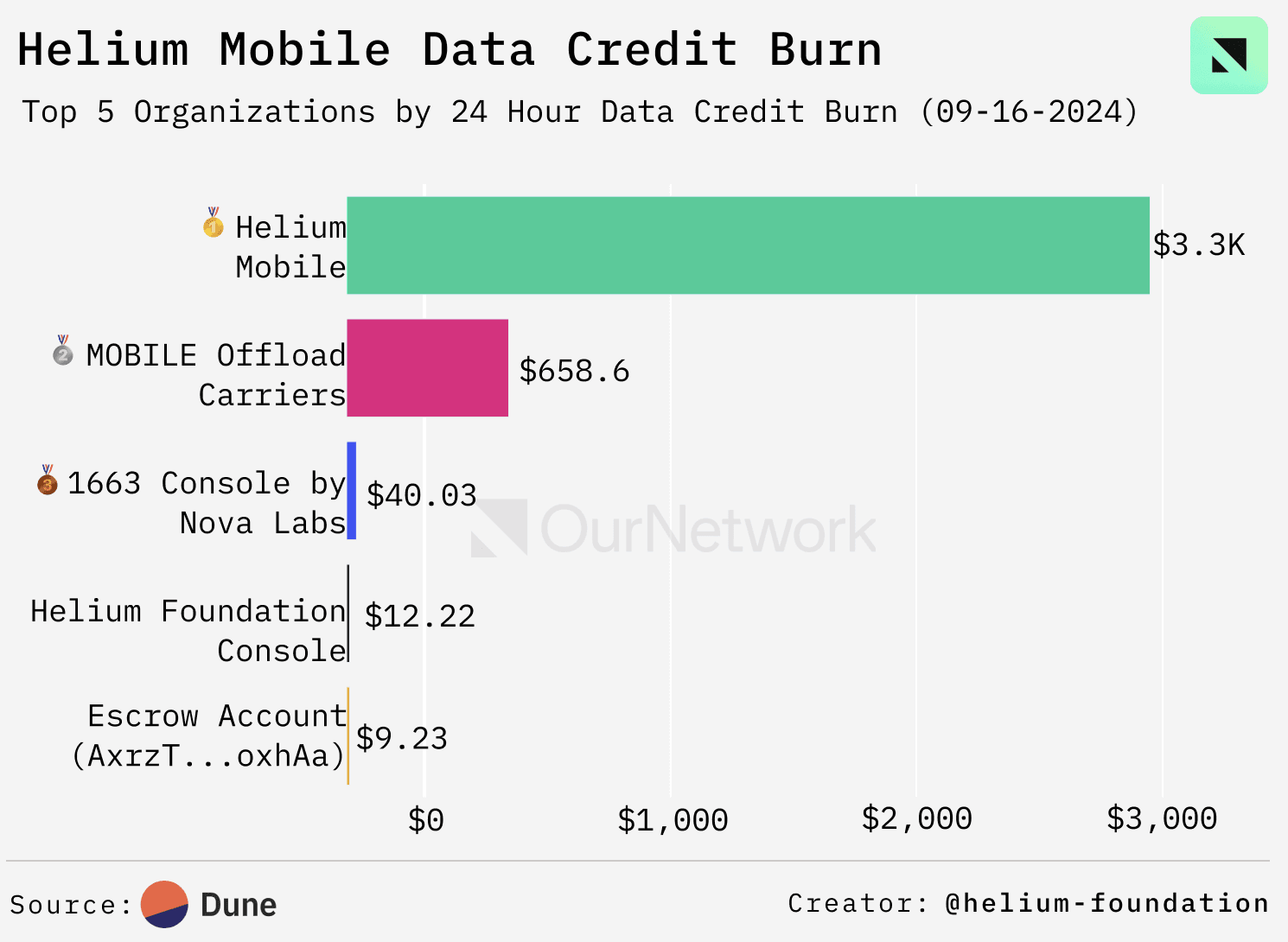

从本质上讲,DePIN 是一个进行服务交易的市场。可惜的是,我们还没有足够的需求和交易价值来说明它已经找到了产品市场契合度(Product-Market Fit,PMF)。

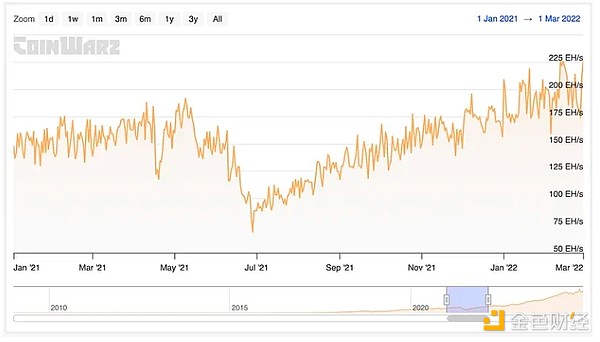

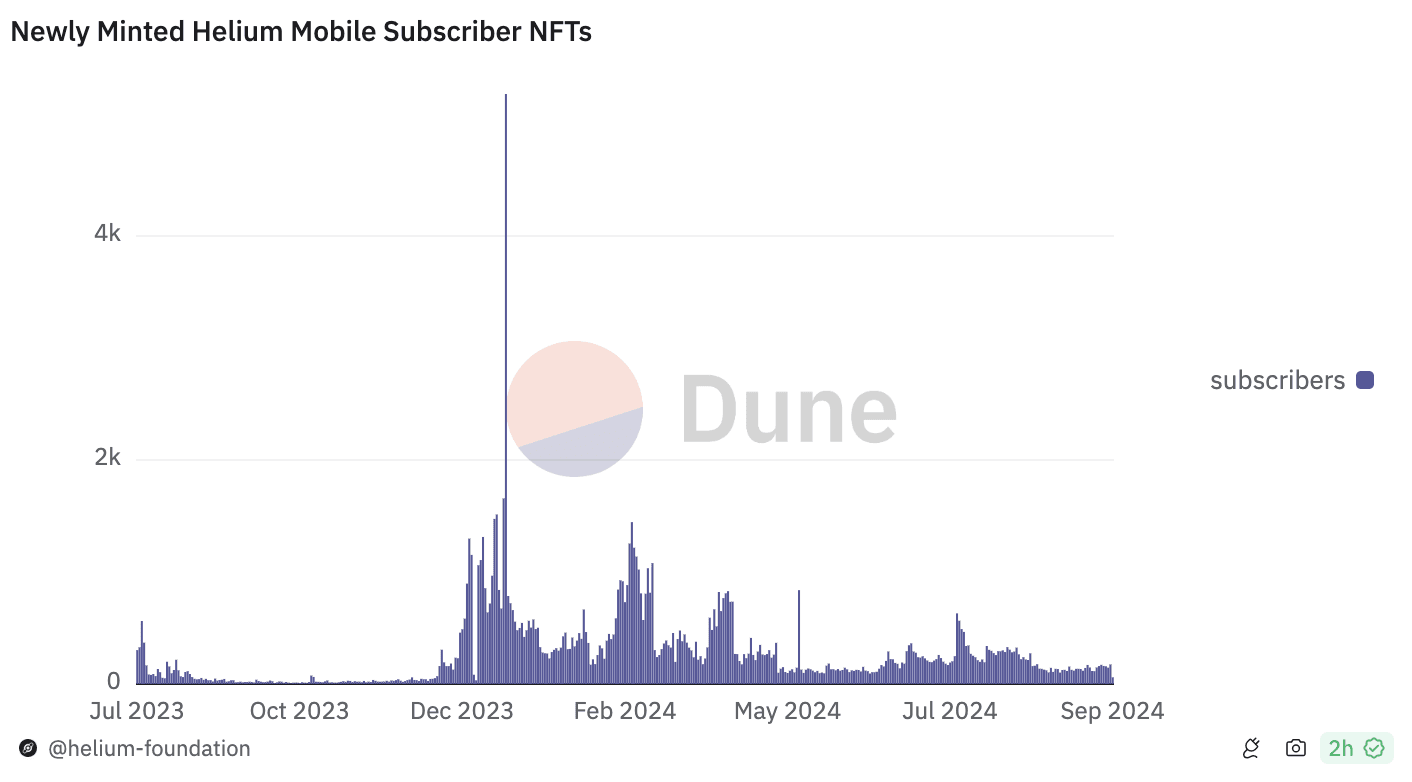

来源:Dune 和 Helium Foundation

来源:Our Network 271

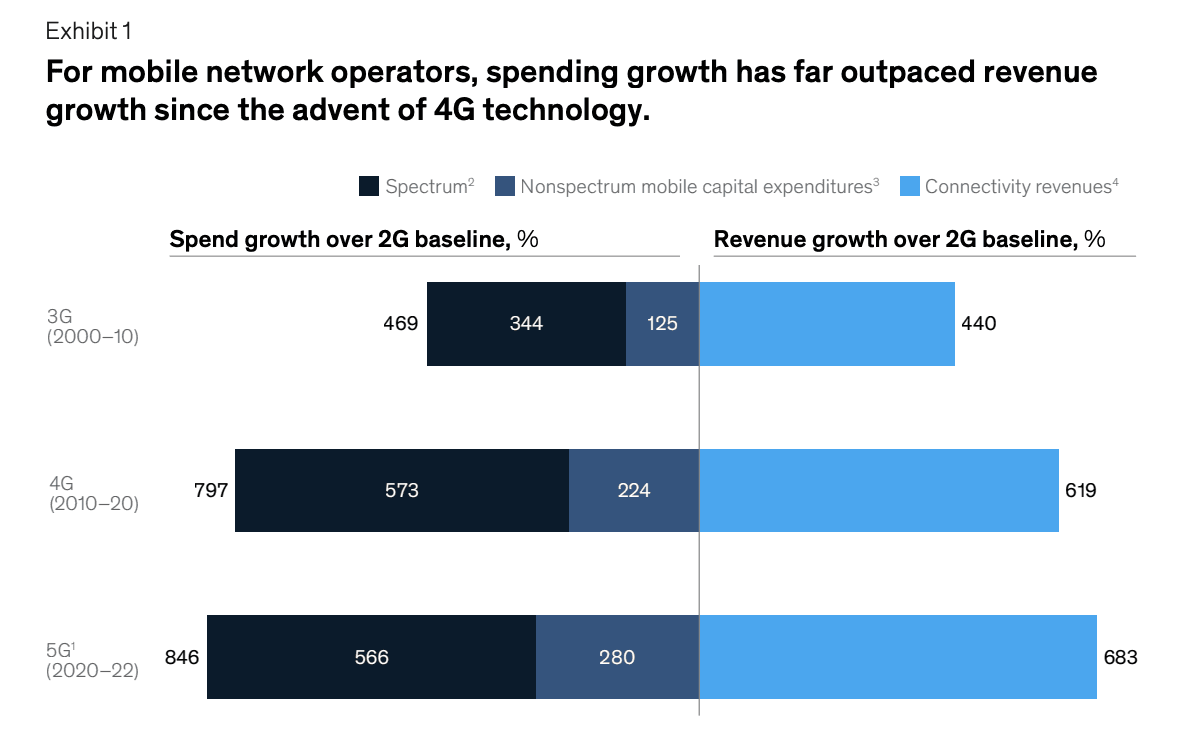

DePIN 的主要价值主张之一是将基础设施的投资和维护转移到去中心化网络中。集中实体在进行这一操作时的成本正在上升,资本支出(capex)的增长速度超过了收入的增长速度。更高的支出意味着消费者需要支付更高的服务费用。而且,网络覆盖越好,所需的支出也越多,因为在农村地区,最后一公里(last-mile)的成本呈指数级增长。如果没有价格歧视,就会有人最终补贴这项服务。

来源:《DePIN 的不完美现状与美好未来:Compound 深度分析》

另一个因素是网络的韧性,美国的电网就是一个很好的例子。考虑到即使电网也并不是一个单一的、整体的网络,没有任何一家公司负责其维护。相反,它由许多不同的公用事业公司(包括私营和市政拥有的公司)组成,并由联邦和州监管机构进行监督。电网已经是碎片化的,正是出于韧性的原因。而且,只要能够实现可负担性和韧性的目标,同时为投资和运营该基础设施的公司赚取所需的资本成本(cost of capital),它还可以进一步碎片化。

为什么 DePIN 能有效克服硬件的前期投入成本?因为资本形成使项目能够快速将代币部署并分发给硬件操作员。

诚然,仅依靠代币是不够的。但它足以让供应方的 100 个真正关心它的用户使用,以观察需求方和收入是否存在。如果存在,随着需求和网络覆盖的增加,单位经济学(unit economics)将改善,依赖代币激励的程度也会降低。最终,所有可持续的加密市场都将竞争于 a) 价格,以及 b) 可靠性和/或客户服务,收入将是最重要的单一指标。

再次指出,加密货币的角色是帮助市场,以及由此延伸的 DePIN,尽早达到快速发展的临界点,通过对资源和支付的协调。

创造人们想要交易的市场

在经历了多个周期的加密投资后,我们逐渐意识到,加密领域的创意(ideation)受到加密所赋予的独特属性的限制。我们在上文中讨论过这些属性。

加密资本的无权限特性既是一个祝福也是一个诅咒。加密初创公司的设计空间似乎是无限的,直到你意识到这些想法必须包含强烈而明确的金融元素。

我们认为答案非常明确——在大家意识到之前,找到人们想要交易的资产(assets)和市场(markets)。这些想法总是听起来颇具争议——无论是上一个周期的 Helium(以及更早的 Uniswap),还是今天的 SkyTrade。但这正是你知道自己正在探索值得关注的事物的标志。

可惜,并非所有类型的资产都会被交易。我们一次又一次地看到,用户并不重视自己的数据、隐私或游戏中的剑。与“所有权”相关的市场和对内容创作者的平等补偿方案并未成功。在加密领域,已经有足够的时间过去,一些领域被证明是无效的,而在其他领域则建立了伟大的企业。在每个周期中,明确金融元素(explicit financial elements)被证明比以往任何时候都要强大。

加密并不能解决经济上不合理的想法;相反,它进一步强化了我们已经熟知的资本主义特征。更多的钱、更多的交易、更高的收益,以及更快的速度。加密正在推动我们沿着一条自中世纪晚期资本主义开始形成以来就已知并走过的道路不断前进。

创造新的市场,寻找新的资产,你的应用程序将在经济安全(economic security)得到保障的区块链网络上长久繁荣。这是加密最乐观的未来。